2001-2010年全球茶叶出口贸易格局分析

点击率:860来源: 作者:admin更新时间: 2014-11-21

进入新世纪以来,全球茶产业快速发展,采摘面积由2000年的238.4万公顷增长到2009年的 299.55万公顷,增幅为25.7%;产量由2000年的296.36万吨增长到2010年的406.7万吨。与此想对应,全球茶叶贸易量也不断提高。 本文以联合国国际贸易委员会(ITC)数据为基础,对近10年来全球茶叶出口贸易格局进行了系统分析。

1、全球茶叶出口概况

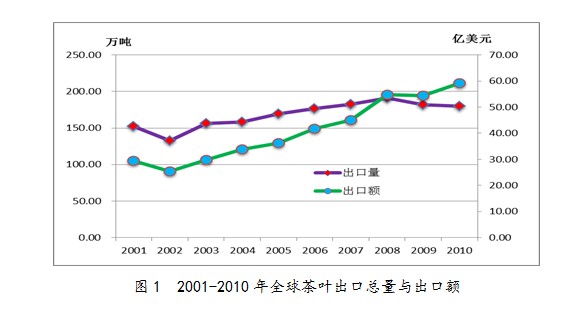

近10年来全球茶叶出口总量稳中有升,出口额快速增长。2001年出口量为152万吨,2010年增长到179.8万吨,增幅为18.3%(图

1)。2002年受肯尼亚出口下降影响

全球出口总量较2001年下降13.2%,之后则又呈现平稳上升态势。出口额由2001年的29.5亿美元跃升至2010年的59.2亿美元,增长了一倍

多。同出口量的变动趋势相似,2002年全球茶叶出口总额也出现小幅下降,到2003年恢复正常。

2、出口单价

近10年来,全球茶叶出口平均价格从2001年的1938美元/吨提高到了2010年的3291美元/吨(图2),总体上呈现不断增长的趋势。 主产国的出口价格除越南波动幅度较大外,其他5大主要出口国基本都呈现稳定提高的趋势。总体来看斯里兰卡的价格高于全球平均价格,印度出口价格基本与全球 平均价格持平。肯尼亚、中国、印度尼西亚的出口价格均低于全球平均价格。从近5年来的变化趋势看,斯里兰卡是全球茶叶出口单价最高的国家,其出口价格与全 球平均价格的差距有不断提高的现象,2001年其出口单价比全球平均价格高7.6%,2010年该比例提高到了32.7%。肯尼亚出口价格在2008年之 前与中国基本相当,2008年之后则开始高于中国出口价格。

3、国际市场结构与市场占有率

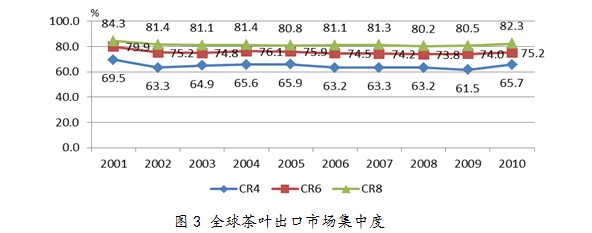

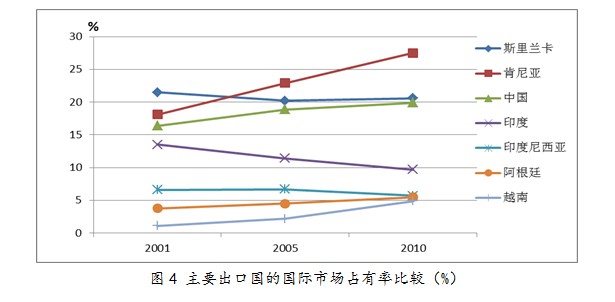

近10年来斯里兰卡、肯尼亚、中国、印度和印度尼西亚的国际市场占有率一直稳居全球前5位。从市场集中度 指标(CR)看,在2001年至2010年的十年中CR4、CR6和CR8变动极为平缓(图3),三个指标平均值分别为64.6%,75.4%和 81.4%,说明全球茶叶出口市场集中度较高,表现出以肯尼亚、斯里兰卡、中国、印度等国为主导的垄断竞争格局,预计这种格局近期不会出现较大变化。

尽管近10内国际市场竞争结构没有发生大的变化,但是市场格局有所调整(图4)。值得注意的是肯尼亚茶叶出口快速发展,并于2005年超越斯里

兰卡,2007年至今一直是全球最大的茶叶出口国。斯里兰卡的国际市场占有率相对比较稳定,10年平均在20.25%。中国的国际市场占有率平均在18%

左右,整体上呈现不断提高的趋势。印度的国际市场占有率近10年来不断下降,2010年已经下降到10%以下。越南作为新兴的茶叶出口国其国际市场占有率

在波动中不断提高,2006年至2009年的市场占有率呈连年上升趋势。

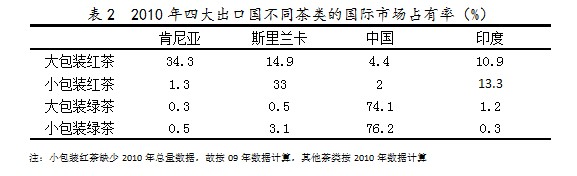

从不同茶类的出口竞争来看,大包装红茶的出口由肯尼亚主导,斯里兰卡和印度也有一定的市场影响力。小包装红茶的出口由斯里兰卡主导,印度次之。绿茶出口则中国处于绝对主导地位,国际市场占有率已经高达74%以上,其他国家的市场份额极小(表2)。

4、主要出口国的目标市场分布

整体来看,主要出口国的出口目标市场相对稳定且集中。2010年全球前5大出口国的出口目标市场有一定的重合(表3),在相同出口目标市场上表 现出一定程度的竞争。从2010年的进口量来看,在全球最大的进口国俄罗斯市场上斯里兰卡和印度处于绝对优势地位,中国出口量相对较少,市场地位还有待提 高。在全球第二大进口国英国市场上,肯尼亚居绝对主导地位,印度次之,印尼、中国和斯里兰卡的市场影响力较小。进口量排名第三的埃及的最大进口来源国是肯 尼亚,其次是印度和斯里兰卡。第四大进口国美国市场上阿根廷的出口量占绝对优势,中国和印度次之,印尼、肯尼亚和斯里兰卡的市场影响力较弱。巴基斯坦的进 口量略少于美国,在全球茶叶进口国中居第五位。2010年在巴基斯坦的进口来源市场中肯尼亚和印度居前两位,印尼位居第六位,中国居第十位。由此可以看 出,全球主要的茶叶进口国国内市场基本由一两个出口国家居于主导地位,主要出口国基本上都有本国相对较为稳定的目标市场。

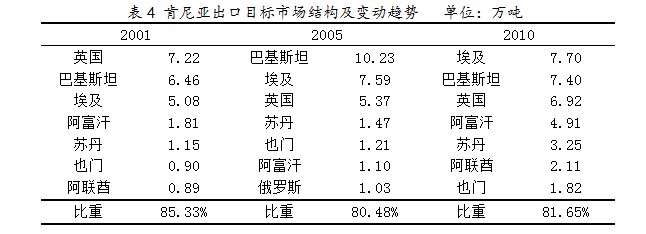

肯尼亚的茶叶出口市场非常稳定,近10年来几乎没有太大的变化。埃及、巴基斯坦、英国、阿富汗、苏丹、阿联酋、也门是肯尼亚的重要出口市场(表4),对七国出口占出口总量的比例基本稳定在80%以上。其中埃及、巴基斯坦和英国是肯尼亚最重要的三大出口市场。

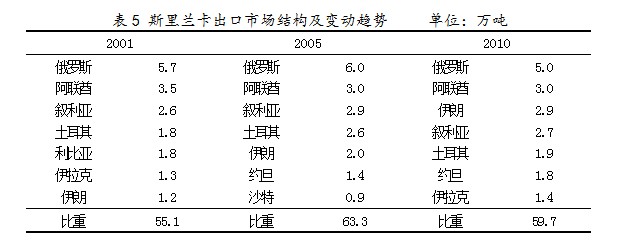

斯里兰卡的出口目标市场集中度低于肯尼亚,按出口量计算的前7位出口目标市场集中度平均值为60.15%。俄罗斯和阿联酋一直是斯里兰卡前两大 进口国,叙利亚、土耳其、利比亚等国的进口量位次变动频繁。伊朗从斯里兰卡进口数量连年增加,2001年其进口量为1.2万吨,到2007年上升到了 3.2万吨,并超越叙利亚成为斯里兰卡茶叶的第三大进口国。

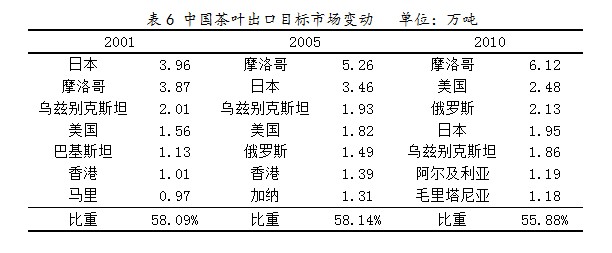

近10年来中国主要的出口目标市场基本比较稳定,个别市场有所调整。对前七位市场的集中度基本在55%以上。2001年日本曾是我国最大的出口 市场,巴基斯坦、香港也是重要的出口目的地。2002年摩洛哥取代日本成为我国第一大茶叶出口市场,乌兹别克斯坦和美国位于日本之后,居第3和第4位。到 2010年摩洛哥仍稳居我国茶叶出口目标市场首位,美国、俄罗斯和日本分列第2至第4位,乌兹别克斯坦则由2009年的第2位降至第5位,阿尔及利亚、毛 里塔尼亚则取代了香港、加纳、马里等市场。

印度对前七大市场的出口占总出口的比重总体呈现不断降低的趋势,2009年该比例下降到了63.55%。俄罗斯、阿联酋和英国基本稳居印度出口 市场前3位。伊拉克、哈萨克斯坦和波兰等国早期也是印度重要的出口市场,但是近年来对这些国家的出口不断下降。特别是2004年到2009年的战争导致的 政局不稳、民生凋敝使伊拉克从印度的茶叶进口波动频繁。美国、伊朗是近年来印度的新兴出口市场,对美国出口从2001年的0.89万吨增加到2009年的 1.20万吨,对伊朗的出口则从2001年的0.7万吨增加到了1.12万吨。